相続すると、財産を受けとった人に「相続税」がかかります。相続税を払うために、もっている財産を売るような事態になっては大変です…。そうなってしまわないように、相続にはさまざまな控除や特例があります。

今回は、相続税の対象となる財産、ならない財産、相続税の基礎控除、配偶者の特例についてご紹介します。

はじめに相続財産の総額を知る

相続税を計算するためには、まずはじめに「相続財産の総額」を知る必要があります。

相続税の対象となる財産、ならない財産

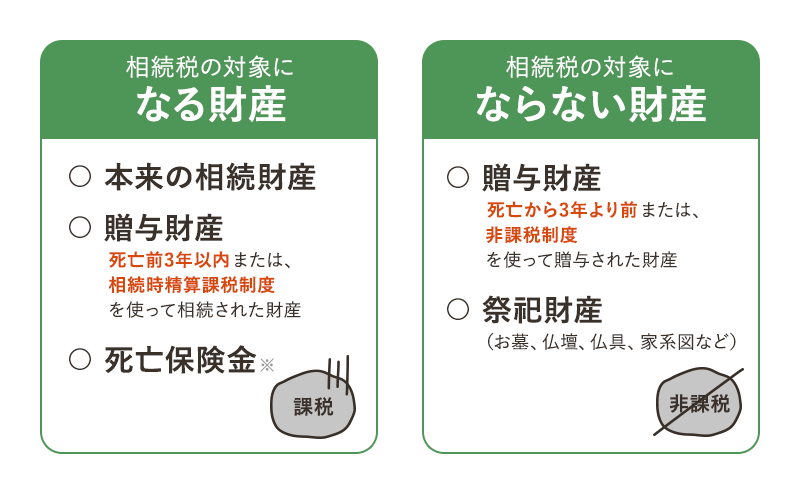

相続財産には「相続税の対象となる財産」「ならない財産」があるので、その違いをしっかり理解しましょう。

相続税の対象になる財産

| 本来の相続財産 | お金、有価証券、土地や不動産、車、貴金属や骨董品、ゴルフ会員権など |

|---|---|

| 贈与財産 | (1) 死亡前3年以内に贈与された財産 (2) 相続時精算課税制度を使って贈与された財産 |

| 受取人の財産 | 死亡保険金※など |

※「契約者=被保険者=被相続人」の契約形態で、死亡保険金受取人が相続人の場合は、非課税となる制度があります。

被相続人が「死亡前3年以内」または、「相続時精算課税制度」を使って贈与した財産は、相続税の対象になります。

相続税の対象にならない財産

| 贈与財産 | ・亡くなる3年より前に贈与された財産 ・非課税制度を使って贈与された財産 |

|---|---|

| 祭祀財産 | お墓、仏壇、仏具、家系図など |

被相続人が「亡くなる3年より前」または、「非課税制度」によって贈与された財産は、相続税の対象になりません。

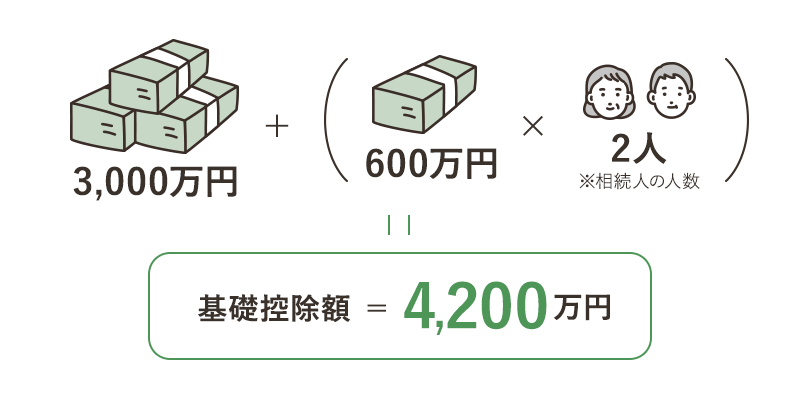

相続税の「基礎控除」

相続税の「基礎控除」とは、相続税の対象となる財産の額から差し引くことのできる金額のことです。つまり、一定金額までは相続税がかかりません。

基礎控除額は、相続人の人数によって金額が変わり、下記の計算式で算出します。

【基礎控除額】 = 3,000万円 + ( 600万円 × 相続人の人数 )

【相続人が2人の場合】

例えば、相続人が「妻」と「子1人」の場合、

3,000万円 + ( 600万円 × 2人 ) = 4,200万円

となります。つまり、相続財産の総額が4,200万円以内であれば、相続税がかかりません。

基礎控除額の表

| 相続人の人数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

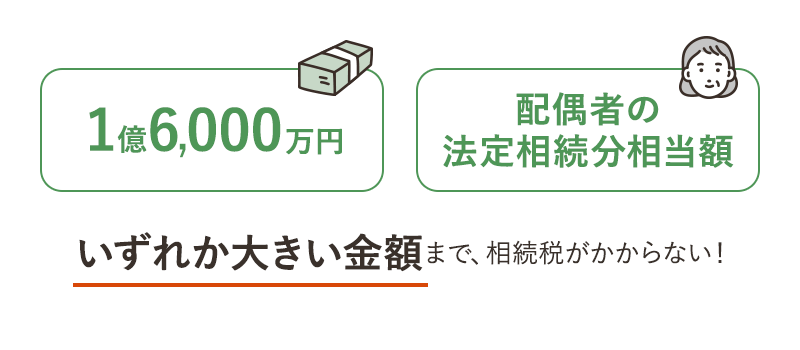

配偶者の特例「配偶者控除」

配偶者には「配偶者控除」というものがあり、1億6,000万円もしくは、配偶者の法定相続分相当額、いずれか大きい金額まで相続税がかかりません。

つまり配偶者が相続した場合は、遺産総額が1億6,000万円以内であれば、相続税がかからないということです。

また、1億6,000万円を超えても、配偶者の取得分が法定相続分以下であれば、相続税はゼロになります。

この配偶者の特例を受けるためには、申告期限(被相続人が死亡したことを知った日の翌日から10か月以内)までに、遺産分割および相続税の申告をする必要があります。

生前にできる税金対策!ワンポイント!

土地や不動産など、すぐに現金化しにくい財産の場合、相続税の資金を準備できないことがあります。

そのため、生命保険に加入して、死亡時に現金を受け取れるようにしておくことで、納税資金を確保できます。

相続税のことは “お金のプロ” に相談!

相続税の計算や財産の評価方法は、とても複雑な仕組みになっており、控除や特例を受けるためには、さまざまな手続きが必要になります。

そのため、相続税の節税対策や申請については「遺産相続に強い税理士」に頼むことが大切です。

生前のうちからじっくり探して、信頼できる税理士を見つけておくとスムーズです。エンディングノートに、頼んでいる税理士の情報も忘れずに書いておきましょう。

スポンサーリンク

第6章「遺言・相続」