相続手続きが必要になったとき、何から手を付けたらいいのか分からない、という方は多いのではないでしょうか?相続手続きは、全体の流れを把握しておくと理解しやすくなります。

本記事では、相続の全体像を把握していただくために、まず基本的な相続手続きの流れを説明した上で、各相続手続きの概要をまとめています。

相続手続きの全体的な流れを知っておこう

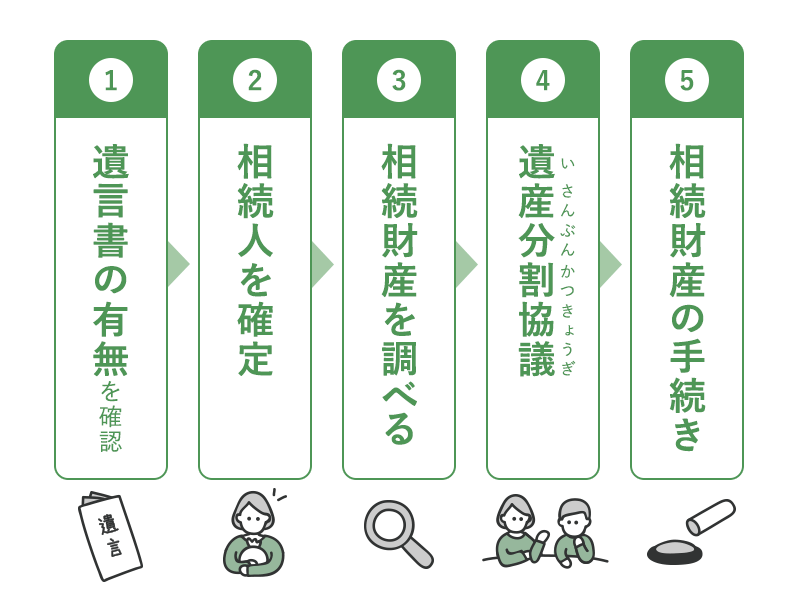

相続発生後にやるべき5つのこと

相続手続きとは、亡くなった人(被相続人)が持っていた財産を相続人などに引き継ぐための手続きのことです。

相続手続きの際、やらなければならない基本的なことは、次の【Step1】~【Step5】になりますので、まずは全体の流れを確認しておきましょう。

遺言書の有無を確認する

相続手続きの方法は、被相続人が遺言を残しているかどうかで変わります。相続手続きを行うにあたっては、最初に遺言書の有無を確認します。

相続人を確定する

遺言書が残されていない場合、相続人全員が遺産を相続する権利を持つため、相続人が誰であるかを漏れのないように調べる必要があります。

相続財産を調べる

遺産の全容を把握するために、相続財産の調査を行います。

遺産分割協議

相続人全員で、遺産を分けるための話し合い(遺産分割協議)をします。遺言書が残されている場合には、遺産分割協議は不要です。

各相続財産の名義変更手続き

遺言書または遺産分割協議によってそれぞれの遺産を引き継ぐ人が決まったら、名義変更手続きを行います。

【Step1】遺言書の有無はどうやって確認する?

遺言書の種類別に探し方を知っておこう

遺言書が残されている場合、通常は次の2つのどちらかになります。

| 遺言書の種類 | どんな遺言書か | 遺言書の探し方 |

|---|---|---|

| 自筆証書遺言 | 本人が自分で手書きした遺言書。 | 自宅や施設など被相続人の生活場所に保管されているか、親族や友人など親しい人が預かっている可能性が高い。 |

| 公正証書遺言 | 公証人に頼んで作成してもらう遺言。 被相続人が生前に公証役場に出頭して作成しているか、寝たきりの場合には公証人に病院等に出張してもらって作成していることもある。 |

被相続人自身や遺言執行者に指定されている人が正本や謄本を保管している。 全国の公証役場でデータベースを検索して調べることも可能。 |

自筆証書遺言は家庭裁判所で検認の手続きが必要

被相続人が残している遺言が自筆証書遺言の場合、家庭裁判所で「検認」という手続きを受けなければなりません。相続開始後、遺言書を保管している人や遺言書を発見した人は、速やかに検認を請求することが義務付けられています。

【Step2】相続人はどうやって確定する?

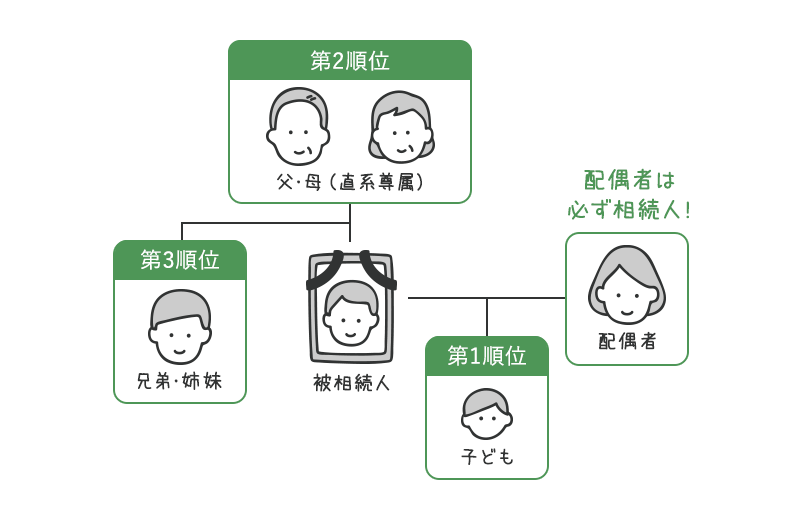

相続人になる人の範囲

相続人になる人は民法で定められており、法定相続人と呼ばれます。法定相続人になるのは、被相続人の「配偶者」と「血族の一部の人」です。

配偶者はどんな場合でも必ず相続人になりますが、血族については次のような優先順位が設けられており、先順位の人がいない場合に相続人となります。

| 第1順位 | 子(亡くなっている場合には直系卑属のうち最も世代の近い人) |

|---|---|

| 第2順位 | 直系尊属(最も世代の近い人) |

| 第3順位 | 兄弟姉妹(亡くなっている場合にはその子=被相続人の甥・姪) |

相続人が確定できるまで戸籍をさかのぼる

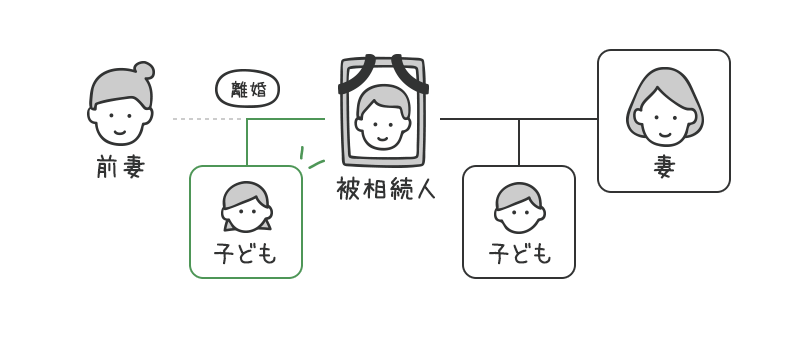

相続人が誰であるかは、戸籍を調べることでわかります。被相続人の死亡時の戸籍から必要に応じて過去の戸籍にさかのぼり、相続人が誰であるかを突き止めます。

たとえば、被相続人の死亡時の戸籍に配偶者と子供が入っていれば、それだけで相続人が確定できると思うかもしれません。しかし、被相続人に離婚歴があり前婚の配偶者との間に子供がいるケースや、結婚していなくても認知している子供がいるケースもあります。

相続関係がわかる戸籍謄本一式は、各財産の相続手続きを行う際にも必要です。相続人を把握している場合でも、戸籍謄本を取り寄せて確認しましょう。

【Step3】相続財産の調べ方は?

被相続人の預貯金の残高を確認

被相続人の自宅などに残されている通帳やキャッシュカード、ATMの利用明細などからどこの銀行に口座があるのかを把握します。銀行名や支店名がわかれば、相続人の1人からでも、残高証明書を請求することが可能です。

被相続人が保有していた株式を調べる方法

現在、上場企業の株式は電子化されているため、被相続人の身のまわりを探しても株券そのものは見つからないのが通常です。株式保有の有無は、被相続人宛の郵便物に株主総会の招集通知がないかなどの方法で調べます。

なお、電子化後の株式は、「証券保管振替機構(ほふり)」に預託されているため、ほふりに対して「登録済加入者情報の開示請求」を行うことでも調べられます。

被相続人が不動産を所有している場合

被相続人が不動産を所有している場合には、不動産の登記事項証明書を取得しておきます。不動産をたくさん所有していて正確な場所がわからないような場合には、役所で名寄帳(固定資産課税台帳)の写しを取得し、確認しましょう。

【Step4】遺産分割協議はどうやって行う?

遺産分割協議の仕方

遺産分割協議は、相続人全員が参加していなければ無効です。

ただし、相続人全員が集まる必要はなく、電話やメールなどで遺産分割についての意思確認ができれば問題ありません。

相続人全員が遺産分割について合意できたら、遺産分割協議書を作成します。遺産分割協議書は、各財産の相続手続きをする際に必要です。

話し合いがまとまらない場合

遺産分割について相続人同士で意見が一致しない場合には、遺産分割協議が成立しません。この場合には、家庭裁判所に「遺産分割調停」または「遺産分割審判」を申し立て、裁判所での解決を図ることになります。

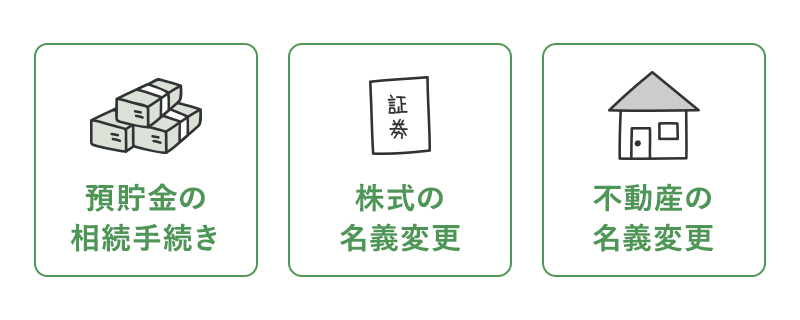

【Step5】各相続財産の名義変更手続きはどうする?

預貯金の相続手続き

厳密には、預貯金そのものは名義変更できません。

預貯金の相続手続きでは、被相続人名義の預貯金を解約し、相続人名義の口座に移し替えることになります。現金で払い戻しを受けることも可能です。

預貯金の相続手続きの際にも、遺産分割協議による場合と遺言書による場合で必要書類が変わります。銀行によっても求められる書類が変わってくることがあるため、事前に問い合わせしておきましょう。

株式の名義変更手続き

上場株式は、証券会社で名義変更します。株式を相続する人が証券口座を持っていない場合には、証券口座の開設が必要です。電子化の手続きがとられていない「タンス株」については、名義変更と同時に電子化の手続きも行います。

不動産の名義変更手続き

不動産については、法務局で名義変更手続きをします。相続による名義変更(所有権移転登記)は、相続登記と呼ばれます。

相続登記の申請は、法務局の窓口に登記申請書と添付書類を一緒に提出して行います。遺産分割協議による場合と遺言書による場合で必要書類は異なるので注意しましょう。

その他の相続手続きが必要なことも!期限に気を付けておこう

相続が発生したとき、場合によっては次の ①~④の手続き が必要になることがあります。すべて期限が設けられていますから、期限に遅れないようにくれぐれも気を付けておきましょう。

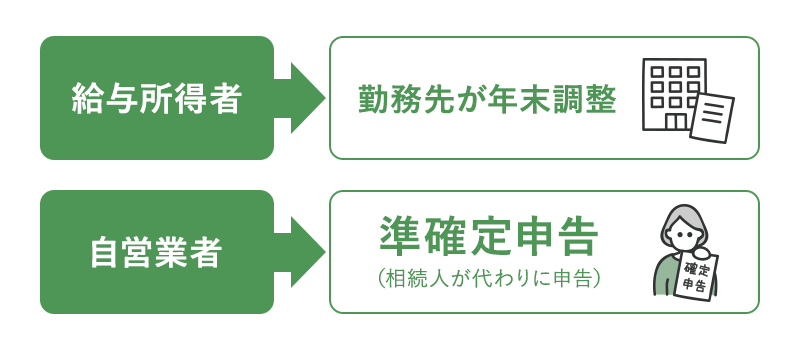

①所得税の準確定申告

被相続人が年末調整を受けられる給与所得者の場合、亡くなった年の税金についても、勤務先が年末調整をします。

一方、被相続人が確定申告を必要とする自営業者などの場合、亡くなった年の確定申告は、相続人が「準確定申告」という形で代わりに申告します。

準確定申告の期限は通常の確定申告とは違い、相続開始を知った日の翌日から「4か月以内」とされています。期限に遅れた場合には、延滞税などのペナルティが発生するので要注意です。

②相続税の申告

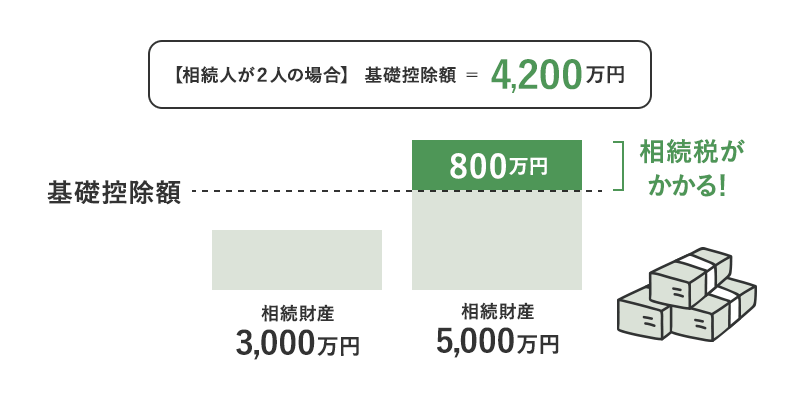

被相続人が残した財産の額が基礎控除額を超える場合には「相続税」がかかるため、財産を取得した人は相続税の申告を行わなければなりません。

基礎控除額とは、次の計算式で算出される額です。

基礎控除額=3,000万円+600万円×法定相続人の数

相続税の申告は、相続開始を知った日の翌日から「10か月以内」に行わなければなりません。期限に遅れると、延滞税等が加算されます。特例等の適用により税額が発生しない場合でも、基礎控除額を超えている以上申告は必要です。

なお、相続税の申告期限までに遺産分割協議が終わっていなければ、民法上の相続どおりに相続したものと仮定して申告を行わなければなりません。相続税がかかるケースでは、申告期限までに遺産分割協議を終わらせるようにしましょう。

③相続放棄・限定承認

借金の負担を引き継がない方法も選べる

相続人は、被相続人の財産(資産)だけでなく、借金(負債)も引き継ぐことになります。被相続人が借金を多く残している場合、被相続人の負担を引き継がないために、「相続放棄」または「限定承認」を選ぶことができます。

| 相続放棄 | ・財産も借金も一切引き継がない方法 ・各相続人が単独で手続き可能 |

|---|---|

| 限定承認 | ・プラスの財産の範囲内でのみ借金を引き継ぐ方法 ・相続人全員での手続きが必要 |

相続放棄・限定承認の期限

相続の際に相続放棄や限定承認を選ぶ場合には、相続開始を知ったときから「3か月以内」に家庭裁判所で手続きしなければなりません。何も手続きしないまま3か月が経過してしまうと、相続放棄や限定承認はできなくなってしまいます。

相続放棄・限定承認の期限は延長することもできますが、延長申請も相続開始を知ったときから3か月以内にしておかなければなりません。相続財産調査に時間がかかりそうなケースでは、忘れずに期限延長の申請をしておきましょう。

④遺留分減殺請求

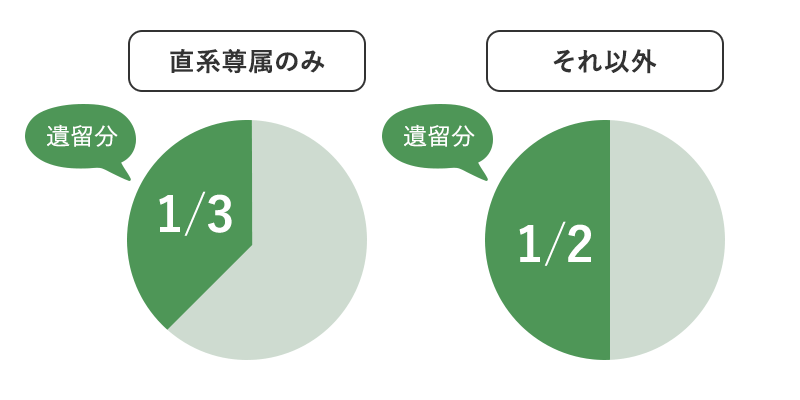

遺留分とは

遺留分とは、相続人が最低限相続できる財産の割合です。兄弟姉妹以外の法定相続人に、遺留分が認められています。相続では遺言に従うのが原則ですが、遺留分については遺言とは関係なくもらうことが可能です。

遺留分は、直系尊属(父母・祖父母)のみが相続人のケースでは相続人全員で財産の「3分の1」、それ以外のケースでは相続人全員で財産の「2分の1」となります。

遺留分をもらうには遺留分減殺請求が必要

遺留分は自動的に返してもらえるわけではなく、遺留分減殺請求という返還請求を行う必要があります。相続発生後、被相続人の遺言書により遺留分が侵害されていることがわかったら、遺留分減殺請求の手続きをしなければなりません。

遺留分減殺請求の期限

遺留分減殺請求権には、相続開始及び遺留分の侵害を知ったときから1年という時効があります。何も知らなかったときでも、相続開始から10年を経過すると遺留分減殺請求はできなくなってしまいますから、注意しておきましょう。

まとめ

相続手続きでは、遺言が残されていないケースでは、相続人や相続財産を確定した後で遺産分割協議を行い、名義変更するという流れになります。

遺産分割協議や名義変更に期限はありませんが、相続税の申告や相続放棄には期限があります。相続が発生したら、速やかに手続きにとりかかるようにしましょう。

執筆:森本由紀(行政書士)

イラスト:いちばんやさしい終活ガイド

執筆・監修者

森本由紀

行政書士

行政書士ゆらこ事務所代表。大阪府行政書士会所属。法律事務所でパラリーガルとして経験を積んだ後、2012年行政書士として独立。離婚協議書、契約書、遺言書、遺産分割協議書作成等の業務に携わる。当事者の気持ちに寄り添いながら、円満離婚や円満相続のためのサポートを行っている。