ご家族が亡くなった際に、やるべき手続きのひとつに「準確定申告」というものがあります。

ここでは、「準確定申告とは何か」「申告が必要になる人・不要な人」について、わかりやすく図解します。

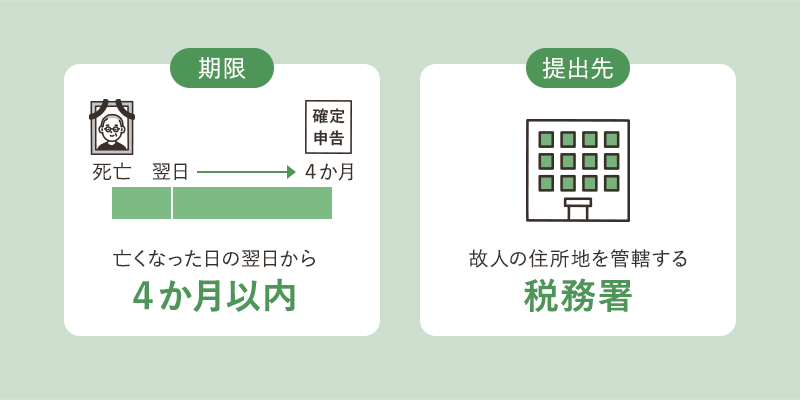

| 期限 | 亡くなった日の翌日から4か月以内 |

|---|---|

| 提出先 | 亡くなった人の住んでいた住所を管轄する税務署 |

| 必要なもの |

|

↓ より詳しく知りたい方 ↓

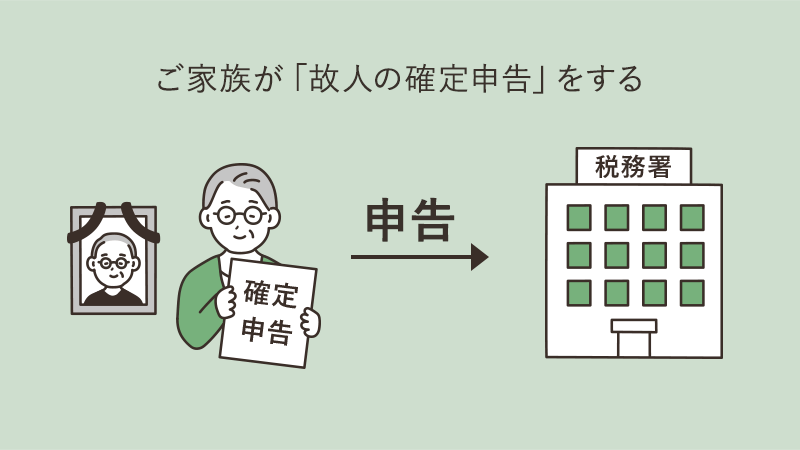

準確定申告とは?

準確定申告(じゅんかくていしんこく)とは、亡くなった人の確定申告をご家族が代わりに行なうことをいいます。

確定申告が必要な人が亡くなったら、ご家族が代わりに、亡くなった人の所得税の申告・納税をする必要があります。

準確定申告の期限と提出先

準確定申告の期限は、亡くなった日の翌日から「4か月以内」です。

提出先は「亡くなった人の住んでいた住所を管轄する税務署」になります。※申告する人の住所ではないので注意しましょう。

遠方に住んでいて、管轄する税務署へ足を運ぶのがむずかしい場合には、郵送で提出することも可能です。

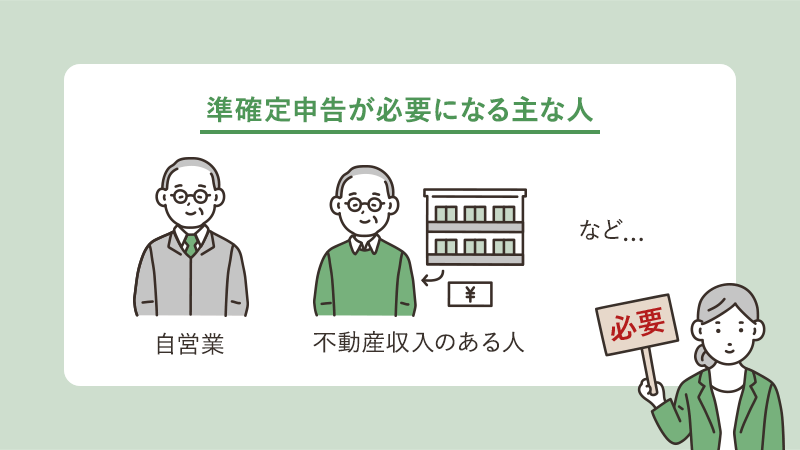

準確定申告が必要な人

準確定申告が必要になるのは、主に亡くなった人が自営業だった場合や、不動産による家賃収入があった場合です。

▼準確定申告が必要となる主なケース

- 自営業・個人事業主

- 不動産による収入があった場合

- 給与所得と退職所得以外の所得が「20万円以上」の場合

- 給与の年収が「2000万円以上」の場合

- 同族会社の役員で会社から利子や賃料を受けとっていた場合

準確定申告が不要な人

亡くなった人が、以下に該当する場合は「準確定申告」は不要です。

▼準確定申告が不要なケース

- 亡くなった人が「会社員やアルバイト」などの給与所得者の場合

- 亡くなった人が「年金受給者で受給額が400万円以下」かつ「ほかの所得が20万円以下」の場合

- 自身(相続人)が「相続放棄」をした場合

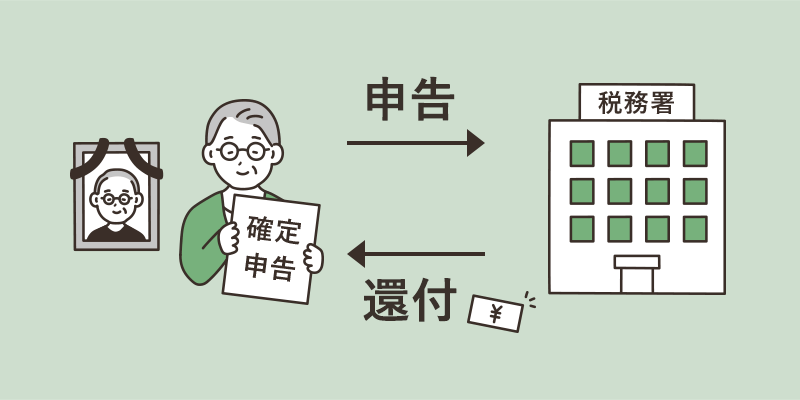

【還付】準確定申告でお金が戻るケース

準確定申告が不要な場合でも、申告をすることで還付金をもらえるケースがあります。

▼申告でお金が戻るケース

- 高額(およそ10万円以上)の医療費を支払っていた場合

- 給与所得があり、源泉徴収されていた場合

- 年金、配当金などから源泉徴収された税金が、本来の税額よりも多い場合

所得税の申告とは異なり、還付請求の期限は「5年間」です。医療費の領収書は大切に保管しておき、準確定申告の終了後、落ち着いてから別途、還付金の請求をしましょう。

準確定申告の必要書類

申告には以下の書類が必要になります。

【必ず必要】

- 確定申告書

- 亡くなった人の給与や年金の源泉徴収票

【ある場合に必要】

- 生命保険などの控除証明書

- (相続人が2人以上いる場合)確定申告書 付表

- (医療費控除を申請する場合)医療費などの領収証

確定申告書や付表は国税庁のホームページからダウンロードできます。

【国税庁ダウンロード】

●確定申告書(申告書A / 申告書B)

●付表

準確定申告のFAQ

準確定申告をしないとどうなる?

準確定申告をしないまま期限が過ぎると「加算税」と「延滞税」がかかります。

加算税は適切に申告しなかった人に加算される罰則のことで、延滞税は納税が遅れた人に課せられる利息のことです。

期限までに申告せずに、所得税を支払わなかった場合、加算税と延滞税に加えて「5年以下の懲役もしくは500万円以下の罰金」となる可能性もあるので、忘れずに申告しましょう。

年金収入だけですが、準確定申告は必要ですか?

年金の受給額が「400万以下」で、そのほかの所得が「20万円以下」の場合は、準確定申告は不要です。

スポンサーリンク